近年、不況による雇用の減少などの社会問題を背景に、多重債務者の増加が深刻な社会問題となっています。これらを解決するため、従来の貸金業規制法は大幅に改正され貸金業法となり、平成22年6月18日には完全施行されるに至りました。

貸金業法の大きなポイントとして、

- 総量規制

- 上限金利の引き下げ(グレーゾーン金利の撤廃)

- 貸金業者に対する規制の強化

があげられます。

総量規制

貸金業法により、借入残高が年収の3分の1を超える場合、貸金業者から新規の借入れを受けることができなくなりました(銀行からの借入れや法人名義での借入れは除きます)。

また、借入れの際に、給与明細など収入額を証する書面の提出が求められるようになりました。

上限金利の引き下げ(グレーゾーン金利の撤廃)

法律上の上限金利には、出資法によるものと利息制限法によるものがあります。かつて出資法の上限金利は29.2%、利息制限法の上限金利は貸付額に応じて15~20%でしたが、一定の要件を満たしていれば利息制限法所定の利率を上回っていても出資法所定の利率以下であれば有効な貸付と認められていました。これがいわゆる「グレーゾーン金利」です。

今回の改正により出資法の上限金利が20%に引き下げられ、グレーゾーン金利も撤廃されたことから、貸付による上限金利は全て利息制限法に従うこととなり、貸付額に応じて15%~20%となりました。利息制限法の上限金利を超える利率での貸付けは民事上無効となり、貸金業者は行政処分の対象となります。

貸金業者に対する規制の強化

貸金業者は、営業所に貸金業務取扱主任者という、法令遵守の助言や指導を行う国家資格のある者をおかなければならなくなりました。

平成23年現在、ここ5年における多重債務者は大幅な減少傾向にあります。これは、貸金業法の改正はじめ、相談窓口の拡充、セーフティネットの構築など、金融庁や厚生労働省が積極的に多重債務者対策を行ってきた成果だと言えるでしょう。

しかし、借金問題を抱えている方はまだまだ多いというのが現実です。

「多額の借金がある」「多重債務に陥っている」「友人の借金の保証人になったら、自分のところに請求がきた」など、借金に関する悩みをお持ちの方は、“いつになったら完済できるのだろうか”という先の見えない不安や、債権者からの取り立てに憂鬱な毎日を過ごしていらっしゃるのではないでしょうか。

借金問題はなかなか他人には相談しづらいことですが、職場を解雇され収入がなくなった、病気で働けなくなった、住宅ローンの返済につまずいた、子供の学費でまとまったお金が必要になった・・・など、借金のきっかけになることは誰にでも起こりうることです。

借金問題でお悩みの方のために、借金の整理を行ういくつかの手続きがあります。借金は必ず解決する問題ですから、一人思い悩まず、当事務所にご相談下さい。親身になってご相談をお伺いし、ご相談される方、そのご家族のために生活再建のお手伝いをします。

もちろんご相談内容は厳守いたしますので、安心してご相談下さい。

借金整理の手続きを総称して「債務整理」といいます。債務整理にはいくつかの方法があり、手続きを行う方のニーズに合わせてどの方法を選択するか決定します。

自己破産

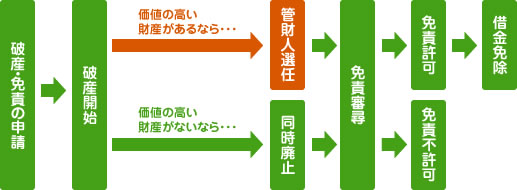

借金が多く、支払い不能状態に陥っている場合には、破産手続きを検討します。破産手続きは、裁判所に対し破産・免責の申立てを行うことによって、借金の返済を免除してもらいます。

本来破産手続きというのは、所有している財産を換価し、各債権者の債権額に応じて比例弁済を行うという手続きなのですが、破産を検討する人の多くは換価できるような財産がないのが実情であり、債権者に弁済することなく借金の返済が免除されるケース(同時廃止事件)がほとんどを占めています。

不動産など価値のある財産を所有している場合や、借金の原因がギャンブルや浪費による場合などは、「破産管財人」という財産の調査や処分を行う担当のような人(弁護士など)が裁判所によって選任され、手続きが進められます(管財事件)。

裁判所に申立書を提出後、3ヶ月~半年程度で免責決定が下りますが、申立人の負債や財産状況によって手続き期間が長引くこともあります。申立書の記載や添付書類の収集など、申立前に行う作業もありますので、手続きをご依頼の際には何度か事務所で面談させて頂くことになります。

免責決定が下りると借金の返済は免除されます。借金のことが頭から離れず憂鬱な毎日を過ごしていた方も、新たな生活をスタートさせることができるのです。

破産手続きを行うデメリットとしては、職業制限と信用情報機関への登録があります。

手続き中は、生命保険募集人や警備業者といった他人の財産を扱う職業、また弁護士や司法書士、税理士といった専門職について、職業制限がなされているので、該当する職業に就いている方は注意が必要です。ただし、職業制限がなされるのは、破産手続きを裁判所に申立て、開始決定を受けてから、裁判所による免責許可決定が下りるまでの期間です。それ以降については制限はありませんので、破産手続きをしたからといって、ずっとその職業に就けないというわけではありません。

信用情報機関とは、俗に言うブラックリストのことです。破産手続きを行うと、そのことが情報として登録されますので、以後一定の期間、借り入れが難しくなります。

個人再生

個人再生手続きは、法律で決められた最低弁済額以上の弁済を原則3年間続ければ、残債務が免除される手続きです。最低弁済額は、小規模個人再生手続きについて、基準債権総額が100万円未満の場合はその金額、100万円以上500万円以下の場合は100万円、1500万円以下の場合は債権額の5分の1、1500万円から3000万円以下の場合は300万円、3000万円を超える場合は債権額の10分の1になります。給与所得者等再生については、弁済額の基準に可処分所得要件も加わります。再生手続きを行う債務の総額(住宅ローンがある場合は住宅ローンの金額を除く)は、5000万円以下でなければなりません。

個人再生手続きは、「再生計画案」という、手続きによって圧縮された債務をどのように支払っていくかの計画表のようなものを裁判所に提出し、それが裁判所によって認可されれば、計画通りに弁済していくことになります。そのため、将来において継続的にまたは反復して収入を得る見込みがあることも要件となっています。

個人再生手続きの特徴として、「住宅資金貸付債権に関する特則」を利用することで、住宅を保持しつつ手続きをすることができる点が挙げられます。また、破産手続きのように職業制限がありませんので、どのような職業に就いていらっしゃる方でも、仕事を辞めずに手続きを進めることができます。ただし、個人再生手続きを行った場合にも、破産手続き同様信用情報機関にその旨が登録されます。

個人再生手続きは、裁判所に申立書を提出後、8ヶ月から10ヶ月程度で裁判所からの認可決定が下りますが、再生手続きも破産手続き同様、個々のケースによって期間が長引く場合もあります。申立前の書類作成についても破産手続きと同様です。

任意整理

任意整理手続きは、弁護士・司法書士が介入し、直接各債権者と交渉する手続きです。弁護士・司法書士から各債権者に受任通知を送付し、取引履歴の開示を受け、利息制限法所定の利率を超える利率での貸付を受けている場合は、利息制限法所定の利率に基づいて再計算(※引き直し計算)し、計算後の金額をもとに各債権者と和解交渉を進めます。

消費者金融との取引が長い方の多くは、利息制限法を上回る利率での契約となっていますので、そのような方は引き直し計算を行うことで債務が圧縮されます。場合によっては払い過ぎになっていることもあります。(Case3:過払い金返還請求したい)

残債務の額や本人の支払い能力によって、分割または一括での支払いを交渉しますが、返済期間の長さや月々の返済金額については、こちらの要望が一方的に叶うわけではなく、債権者との交渉による合意点となります。債権者と合意ができたら、その内容で返済を行います。

任意整理手続きは、破産手続きや個人再生手続きと異なり、全ての債権者を対象としなくてもよいので、住宅ローンや車のローンがある場合は、その債権者に対してはこれまで通り支払いを続け、他の債権者だけ手続きを行うことができます。

※引き直し計算・・・利息制限法を上回る利率で返済していた場合、払い過ぎていた利息分を元本の返済へと充当して計算する方法。通常、約定利率が高ければ高いほど、また取引期間が長ければ長いほど、元本の返済に充当される金額が大きくなるため、引き直し計算を行うことによって債務が大幅に圧縮されたり、過払い金が発生していることが明らかになったりします。

任意整理手続きは各社との交渉になりますので、期間も交渉の状況によって変わってきます。早ければ受任後2ヶ月程度で和解に至る場合もありますが、双方の合意点が見い出せなければ長くかかることもあります。

任意整理手続きの流れで、引き直し計算後債務が残れば返済方法に関する交渉を行いますが、引き直し計算によって過払いが発生していた場合には、返還請求の手続きを行います。約定利率によって既に完済している場合も返還請求の対象になります。

返還請求の方法としては、任意での交渉、訴訟がありますが、近年の過払い返還請求件数の増大で消費者金融も資金繰りが厳しく、任意での交渉では大幅な減額を要求されることもありますので、当事務所では訴訟による解決を基本とし、少しでも多くの金額を回収できるよう努めています。

なお、過払いになっている金額が140万円を超える場合は、司法書士の代理権の範囲外になりますので、司法書士としては書類作成援助業務(司法書士法第3条1項4号業務)を行います。

過払い金返還請求にかかる期間も、案件によって異なります。特に消費者金融の資金繰りによって、初回のご相談から回収までに1年程度かかることもあります。

また、過払い金返還請求を行う場合、時効に注意する必要があります。最後の取引の時から10年経過すると時効にかかってしまい、過払い金を回収することができなくなってしまいます。消費者金融と長く取引をしていらっしゃる方は、お早めにご相談ください。

- 破産手続きを行うと、戸籍や住民票に載るのですか?

- 破産手続きを行うと、選挙権はどうなりますか?

- 破産手続きを行うと、どのようなデメリットがありますか?

- 破産手続きを行うためには、どれくらいの費用が必要ですか?

- 仕事がアルバイトですが、個人再生手続きはできますか?

- 夫はサラリーマンで定期的な収入がありますが、私は専業主婦です。個人再生手続きはできますか?

- 任意整理を依頼した後、和解が成立するまでの支払いはどのようになりますか?

- 任意整理手続きをしたことを、家族や職場の人に知られたくないのですが・・・。

破産手続きを行うと、戸籍や住民票に載るのですか?

いいえ。破産手続きを行っても、戸籍や住民票に載ることはありません。

破産手続きを行うと、選挙権はどうなりますか?

選挙権や被選挙権には影響しませんので、今までどおり選挙に行くことができます。

破産手続きを行うと、どのようなデメリットがありますか?

破産手続きのデメリットとして、職業制限と信用情報機関への登録があります。

手続き中は、生命保険募集人や警備業者といった他人の財産を扱う職業、また弁護士や司法書士、税理士といった専門職について、職業制限がなされているので、該当する職業に就いている方は注意が必要です。ただし、職業制限がなされるのは、破産手続きを裁判所に申立て、開始決定を受けてから、裁判所による免責許可決定が下りるまでの期間です。それ以降については制限はありませんので、破産手続きをしたからといって、ずっとその職業に就けないというわけではありません。

信用情報機関とは、俗に言うブラックリストのことです。破産手続きを行うと、そのことが情報として登録されますので、以後一定の期間、借り入れが難しくなります。

破産手続きを行うためには、どれくらいの費用が必要ですか?

破産手続きの費用として、裁判所に納付する費用と、司法書士・弁護士費用がかかります。熊本地方裁判所における同時廃止事件の場合、裁判所に納付する費用は、郵便切手などの実費と予納金の1万290円です。管財事件の場合は実費に加え、予納金が通常23万円になります。管轄の裁判所や手続きの進め方によって、予納金の金額は異なる場合があります。

司法書士・弁護士の費用は事務所によって異なりますが、当事務所では、法律扶助協会(法テラス)の援助基準を満たす方については、同協会の資金援助制度を利用しています。手続き費用に関する詳細は、当事務所までお問い合わせ下さい。

仕事がアルバイトですが、個人再生手続きはできますか?

はい。パート、アルバイトでも「将来において継続的にまたは反復して収入を得る見込み」があれば、個人再生手続きをすることができます。

夫はサラリーマンで定期的な収入がありますが、私は専業主婦です。個人再生手続きはできますか?

個人再生手続きはあくまでも「個人」の手続きですので、収入の履行の源資となるのも、申立者本人の収入になります。家計として定期的な収入があっても、本人に収入がなければ個人再生手続きは利用できません。

任意整理を依頼した後、和解が成立するまでの支払いはどのようになりますか?

弁護士・司法書士が受任してから和解が成立するまで、債権者への支払いはいったんストップになります。受任後和解成立まで通常数ヶ月かかりますので、その間は支払いをしなくていいことになります。

また、弁護士・司法書士が介入している間、債権者から直接の取立行為は禁止されていますので、電話などで催促されることもありません。和解後は、和解内容として定めた期日から支払いが再開します。

任意整理手続きをしたことを、家族や職場の人に知られたくないのですが・・・。

任意整理手続き中、債権者から直接自宅や職場などに連絡があることはありませんので、家族や職場の人に知られることはありません。事務所にご相談の際に、その旨をお伝え頂ければ、事務所からもご自宅へのご連絡について配慮させて頂きます。