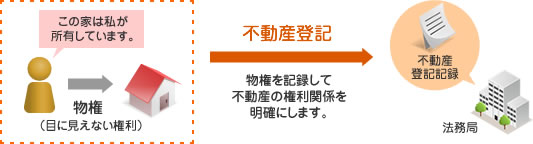

金銭などに関する権利を債権というのに対し、不動産を直接支配する権利を物権といいます。しかし、物権は目に見えない観念的な権利ですので、取引の安全を期すため、高額な財産である不動産については、その物権の存在や変動を他人に見えるようにする必要があります。

そこで法務局が扱う不動産登記記録に、不動産に関する物権の権利関係を記録するようになっています。これが不動産登記制度です。

不動産に関して物権変動が発生した場合にその旨を登記することは、義務づけられているわけではなく、登記を申請するかどうかは当事者の任意となっています。

しかし、登記をしておかないと権利者は不利益を被ることもあるので、不動産に関する権利を得たときは、速やかに登記手続きを行うことをおすすめします。

登記は法務局に申請後、1週間程度で完了します。添付書類の収集など、申請までの準備に時間を要する登記もありますので、登記に関することはお早めにご相談下さい。

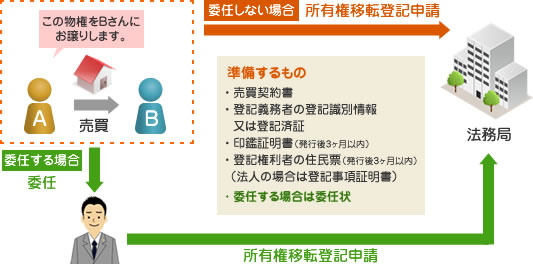

不動産を購入して所有権を得た場合には、所有権移転登記を申請することになります。

所有権移転登記を申請することで登記名義を失うことになる人を「登記義務者」、新たに所有権を取得する人を「登記権利者」といい、登記申請は、登記義務者と登記権利者が共同して行うことになっていますが、司法書士に委任することもできます。

売買による所有権移転登記申請については、売買契約書、登記義務者の登記識別情報又は登記済証、印鑑証明書、登記権利者の住民票(法人の場合は登記事項証明書)を法務局に提出する必要があります。

司法書士に委任する場合には、これらの書類とともに委任状を司法書士に渡し、手続きをしてもらうことになります。

不動産の購入に際し、金融機関から融資を受けるような場合には、所有権移転登記とともに(根)抵当権設定登記を申請することがあります。

登記申請には登録免許税という国税が課せられ、固定資産評価額に一定の税率をかけた金額を収入印紙もしくはインターネットバンキングにより納付します。

購入した不動産に居住するなど、一定の要件を満たす場合、市町村役場で「住宅用家屋証明書」を取得することができ、この証明書を添付して登記申請すると、登録免許税が安くなります。

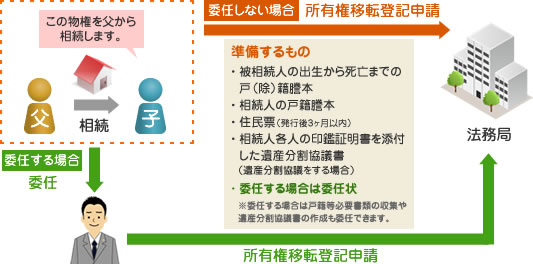

相続により所有権を得た場合にも、所有権移転登記を申請することになります。この場合、被相続人の出生から死亡までの戸(除)籍謄本、相続人の戸籍謄本、住民票などが必要になります。

被相続人の遺言書がある場合や相続人間で遺産分割協議をした場合には、遺言書や、実印を押印し、相続人各人の印鑑証明書を添付した遺産分割協議書などが必要になります。

被相続人が死亡して随分時間が経過しているような場合、必要となる戸籍謄本が市町村役場で保存されていなかったり、相続人となるべき人もまた死亡していたりと、戸籍収集が大変になることもありますので、自分が相続人になったら速やかに登記をした方がよいでしょう。

司法書士に委任する場合には、戸籍謄本など相続登記に必要な書面の収集や遺産分割協議書の作成をお願いすることもできますので、面倒な準備をする必要がなくなります。

なお、相続による所有権移転登記は、売買や贈与を原因とする場合に比べ登録免許税の税率が安く、1000分の4になります。

住宅ローンを組み、所有する不動産に抵当権を設定した場合、住宅ローンを完済するとその抵当権の抹消登記を申請することになります。

抵当権抹消登記はご自身でも申請することができますが、ケースによっては抹消登記とともに別の登記も申請しなければならないこともありますので、司法書士にご相談されることをおすすめします。その際は、完済時に金融機関から受領した書類等をご持参ください。

金利の見直しに伴う住宅ローンの借換えをする場合には、既存の金融機関の抵当権を抹消し、新たに融資を受ける金融機関の抵当権設定登記を申請することになります。これらの手続きは通常、金融機関を通じて司法書士に委任されます。

抵当権の抹消登記にかかる登録免許税は、不動産1筆につき1000円(20筆以上は一律2万円)です。

不動産を贈与したいのですが、どうしたらいいですか?

贈与する人(贈与者)と贈与を受ける人(受贈者)との間で贈与契約を結びます。なお、贈与には通常の贈与の他、受贈者に反対給付を義務づける「負担付き贈与」や、贈与者の死亡により効力が発生する「死因贈与」があります。

贈与税は、年間110万円までの基礎控除があり、この範囲内であれば贈与税はかかりません。また、婚姻期間20年以上の夫婦が居住用不動産やその資金を配偶者に贈与する場合は、2000万円までの配偶者控除があります。

贈与税の優遇措置としては、相続時精算課税制度という制度もあります。

相続時精算課税制度は、平成15年に新設された制度で、親から子への生前贈与について、贈与を受けた子(20歳以上の子である推定相続人)の選択により、65歳以上の親からの生前贈与にともなって支払った贈与税を、親の死亡時に支払う相続税から差し引く制度です。

この制度を使うと、年間110万円までの基礎控除に対し、非課税枠が大幅に拡大し、2500万円までの贈与が非課税となります。2500万円を超える生前贈与には一律20%の贈与税がかかります。

そして、相続発生時に生前贈与した財産を相続財産に加え、算出された相続税額から既に納付していた贈与税額を差し引いた金額を相続税として納付します。相続財産の金額が相続税の基礎控除内であれば、贈与時に支払った金額が還付されることになります。

親から贈与を受けてマイホームを取得しようと思っている人には、住宅取得資金贈与の特例があります。この場合も贈与を受ける子は20歳以上である必要がありますが、贈与する親の年齢に制限はなく、65歳未満でも適用されます。

この特例が適用されると「相続時精算課税制度」にさらに1000万円上乗せされ、3500万円までの贈与が非課税になります。

不動産の贈与があった場合、登記申請には、贈与証書、贈与者の登記識別情報(登記済証)、印鑑証明書、受贈者の住民票が必要です。司法書士に委任する場合は、委任状も添付します。

建物を新築しましたが、どうしたらいいですか?

建物を新築した場合には、登記を申請する必要があります。まず、建物の種類や面積などを表す表示登記をし、その後所有者である旨を表す保存登記をします。

建物新築の際に金融機関から融資を受ける場合には、保存登記と同時に抵当権設定登記をすることがほとんどです。表示登記には建物図面などを添付して申請する必要があり、表示登記の申請代理は土地家屋調査士の業務になります。

一方、権利に関する登記申請の代理は司法書士の業務であり、保存登記や抵当権設定登記申請は司法書士が行います。

建物を新築した場合も、その建物に居住することなど「住宅用家屋証明書」取得の要件を満たす場合には、保存登記、抵当権設定登記にかかる登録免許税の金額が安くなります。